Research on the Management Capability Measurement of GEM Listed Companies based on DEA Tobit Model

国家自然科学基金项目(地区科学基金项目):“基于文本信息的科技型中小企业信用风险识别机理研究”,项目批准号:71861003。

- DOI

- 10.2991/jracr.k.201214.002How to use a DOI?

- Keywords

- DEA-Tobit model; management; management capability

- Abstract

With the rise of the Growth Enterprise Market (GEM), more and more investors have begun to pay attention to it and begin to consider investing in related listed companies. Therefore, the healthy and stable development of the GEM is of great significance to investors. The management of the company is the actual operator of the company. Using this as a starting point, analyzing the management capabilities of listed companies on the GEM has very important theoretical value and practical significance for the sustainable development of the GEM. Taking the listed companies on the growth enterprise market of China from 2014 to 2018 as the research sample, this paper uses the two-stage data envelopment analysis-Tobit model to measure the management ability, and analyzes the differences of the management ability among the listed companies with different characteristics. The research results show that there are differences in management capabilities between listed companies with different characteristics. Specifically, the management ability of manufacturing companies is higher than that of non-manufacturing enterprises; the management ability of relatively large companies is higher than that of relatively small companies; the management ability of companies located in the eastern region is higher than that of companies in the middle Companies in the western region.

- Copyright

- © 2020 The Authors. Published by Atlantis Press B.V.

- Open Access

- This is an open access article distributed under the CC BY-NC 4.0 license (http://creativecommons.org/licenses/by-nc/4.0/).

1. 引言

管理层能力是企业所拥有的最重要的无形资产之一,同时也是管理层人力资本的外在体现,直接关系到企业的发展前景。管理层能力是上市公司成功运营的重要因素,对上市公司政策的制定、企业行为经济后果有着重要的影响。在财务和经济学文献中,管理层能力是资本市场上一个重要的元素,能力较强的管理层能够发现公司潜在的特质,他们能够精准地将公司特有的价值向外部信息使用者传递,这就减少了股票市场中上市公司与外部信息使用者之间的信息不对称,引导社会资金优化配置,促进创新型行业发展,同时对我国的产业结构优化起到推动作用。

管理层的界定是研究其具有管理能力的基础,因此,精准衡量管理层能力显得至关重要。目前,对管理层的界定还没有统一标准。通过对现有文献的梳理发现,在不同的制度背景下, 对管理层的概念和范围有所不同。国外的研究一般将管理层的范围界定为以 CEO 为核心研究对象。国内的研究对管理层的界定是从广义和狭义两个角度对其进行界定。从广义角度上看,管理层一般包括公司年报上披露的公司的董事、监事和高级管理人员(何威风等,2016; 姚立杰等,2018)[1-2];从狭义角度上界定,管理层包括年报中披露的总经理、副总经理、财务总监、董事会秘书和其他高级管理人员,不含董事会和监事会成员(薛安伟,2018; 李彬和秦淑倩,2016)[3-4]。根据本文的研究目的和所选用的管理层能力的计量方法,结合我国的实际情况和数据的可获得性,本文将管理层界定为公司的高级管理人员。依据 2014 年 3 月起施行的

《中华人民共和国公司法》[5]第 217 条规定:高级管理人员,具体是指公司的经理、副经理、上市公司董事会秘书,财务负责人和其他公司章程规定的人员,也就是目前我国上市公司年度报告中所披露的包括总经理、总裁、副总经理、副总裁、财务总监、技术总监、总工程师、总经济师以及担任管理职位的董事会成员和董事会秘书等会对公司经营决策产生重要影响的高管成员。

良好的管理层能力能够为企业带来长远的发展空间与客观的收益,同时也能满足投资者对上市公司的要求。本文通过衡量创业板上市公司的管理层能力水平,为上市公司调整管理层结构提供参考,对于促进创业板市场良性发展,具有极为重要的理论意义。

2. 理论基础

管理层能力即为公司管理团队成员所具有的经营管理能力。管理层能力就是管理层利用企业成本资源为企业创收的能力(潘前进等,2015)[6]。在我国,每个管理层能力会受到管理者背景特征、性格特征、思想观念和人际关系等众多因素的影响,并且最终会体现在公司生产效率、资本运营、战略规划与执行等涉及公司经营与发展的各个方面。因此,识别一个衡量管理层能力的可靠代理变量是非常复杂的,包含感知能力、可信性、魅力、正直、诚实以及想象力,同样还有其他不可量化的因素。

2.1. 用代理变量间接评价管理层能力

学者们主要从公司特征和管理层特征两个方面选取指标替代衡量管理者能力。从公司自身特征的角度,Thomas J(2010)[7]采用公司规模的大小衡量管理层能力,还有学者用公司业绩相关指标,如行业调整后的历史股票回报率和盈余预测误差(Samuel B, 2016)[8]作为管理层能力的衡量指标。Kathleen Fuller (2002)[9]和 Dan S (2016)[10]运用行业调整的股票收益作为管理层能力的代理变量进行研究,他们发现,越有能力的管理层拥有更多的雇佣机会。Bok Baik,Paul A (2018)[11]发现在管理层被媒体识别为明星管理层之后,公司获得显著较低的股票收益、较高的管理层薪酬以及较高的盈余管理水平。但是这些指标由于包含管理层控制之外的信息而饱受争议。Chien-Chiang Lee (2018)[12]同样运用行业调整的股票收益、CEO 任期和媒体引用度作为管理层能力的衡量指标,发现越有能力的管理层拥有更高的薪酬-业绩敏感度。然而,尽管这些指标在一定程度上反映了管理层能力,但是仅从一个层面评价管理层能力会存在较大争议。

2.2. 管理者固定效应模型

利用固定效应模型估计管理层能力,就是以管理者产生变更的公司为研究样本,将管理者变更前后的公司业绩等指标进行对比,以衡量管理者能力的高低(Bamber 等,2010;陈仕华等,2013)[13-14]。国内学者马利军、周威(2012)[15]提出了用股票市场反应和再任职市场反应代替管理层能力。不过以上都是立足于突发事件,基于管理者固定效应这种方法可以测量管理者个体对公司产生的影响,可以剔除公司本身特征所产生的影响,然而,这种方法也存在一定的局限性。首先,研究样本必须是在样本期间经历过管理者更替的公司,这使公司在样本选择上存在较大偏差。其次,管理者的影响往往具有一定的持续性,管理者发生变更并不代表企业不会受到之前管理者的影响。

2.3. 数据包络分析(DEA)法

数据包络分析法是利用线性规划的方法,根据所设定的投入与产出指标,对具有可比性的业务单元进行相对效率有效性评价和比较的一种数量分析方法。运用包络分析法衡量管理层能力,就是将公司看成单独的决策单元(DMU),管理层能力就可以用管理者利用既定资源创造产出的相对效率值来表示(Leverty 和 Grace 2012)[16]。陈德球和步丹璐(2015)[17]运用数据包络分析法衡量管理层能力。这个方法可以综合评价管理层的管理能力,但却无法将公司本身特征的影响与管理层能力的影响区分开来。

2.4. DEA-Tobit 两阶段模型

为了改进数据包络分析法的缺陷,Demerjian 等人(2012)[18]提出了 DEA-Tobit 两阶段的方法衡量管理层能力。该方法先用包络分析法计算样本公司的相对效率值,然后再从企业效率中将公司特有的影响因素剔除,将管理者所贡献的部分分离出来即为管理层能力。Demerjian 等人对该方法进行了有效性检验,结果表明该方法可以更加精确地计量管理层能力,在实证研究中优于其他计量指标,已成为应用最为广泛的管理层能力的计量方法。自Demerjian 等人(2012)提出这一衡量方法后,国内学者普遍采用这一指标对管理层能力进行衡量,并对其经济效果进行探究(吴育辉等,2017)[19]。张铁铸、沙曼(2014)[20]运用同样的 方法,研究发现管理层能力越低,运用其职权在职消费的行为越普遍。谢建(2016)[21]在研究 管理层能力与企业避税问题时发现,管理层能力可以降低企避税活动。张敦力、江新峰(2015)[22]利用 Demerjian(2012)对管理层能力的衡量指标实证检验了管理层能力对公司业绩预告的影响。何威风、刘巍(2015)[23]研究发现,管理层能力与企业的审计收费负相关,并且这种负相关关系主要存在于国有上市公司。许宁宁(2017)[24]、沈烈和郭阳生(2017)[25]的研究表明,管理层能力的提高有助于识别企业的内部控制缺陷。肖明、李海涛(2017)[26]基于沪深 A 股上市公司数据,检验了管理层能力对企业并购的影响。本文同样采用Demerjian 等人 (2012) 构建的管理层能力衡量指标,对创业板上市公司的管理层能力进行研究。

3. 基于 DEA-Tobit 的管理层能力度量模型

3.1. 一阶段数据包络分析法(DEA)

数据包络分析法(DEA)最初由Charnes, Cooper和Rhodes (1978)[27]提出,这就是CCR模型。该模型是将Farrell(1957)所提出的“两投入一产出”的模式,推广至“多投入多产出”的模式,并利用线性规划和对偶定理,求出待评估单位的生产前沿,凡落在边界上的决策单位称为DEA 有效率,其效率值为1;而其他未落在边界上的SMU则称为DEA无效率,其效率值介于0与1之间。DEA方法的特点或者说优势在于以下几点:首先,它是一种可以用于评价具有多投入、多产出的决策单位运营效率的方法。由于DEA不需要指定投入产出的生产函数形态,因此它可以评价具有较复杂生产关系的决策单位的效率;其次,它具有单位不变性,即DEA衡量DMU 的效率不受投入产出数据所选择单位的影响;第三,DEA可以进行差异分析、敏感度分析和效率分析,从而可以进一步了解决策单位资源使用的情况,帮助管理者进行经营决策。当然,DEA也存在一些弱点,如对于投入产出为负的情况必须经过一定的人为调整才能进行相对合适的效率测度,并且易受投入产出项人为选择不当的影响。

3.2. 二阶段 Tobit 回归

在第一阶段利用DEA方法测算了上市公司运营效率之后,在第二阶段将运营效率作为因变量,运营效率的影响因素作为自变量,通过回归模型来实证考察自变量与因变量之间的关系。由于前面我们测算出来的运营效率值都处于0和1之间,最大值为1,具有被切割或截断的特点,因此选择Tobit回归模型。

Tobit回归模型属于因变量受到限制的一种模型,其概念最早是由Tobin(1958)[28]提出, 然后由经济学家Goldberger(1964)[29]首度采用。如果要分析的数据具有这样的特点:因变量的数值是切割或片段的情况时,那么普通最小二乘法(OLS)就不再适用于估计回归系数,这时遵循最大似然法概念的Tobit模型就成为估计回归系数的一个较好选择。由于DEA方法所估计出的效率值都介于0与1之间,最大值为1,如果采用最小二乘法来估计,可能由于无法完整地呈现数据而导致估计偏差,因此本文决定采用Tobit回归模型来分析运营效率的影响因素。

3.3. 基于 DEA-Tobit 模型的管理层能力研究

识别一个衡量管理层能力的可靠代理变量是非常复杂的,因为一家公司管理层的声誉性评价是多维度的,包含感知能力、可信性、魅力、正直、诚实以及想象力,同样还有其他不可量化的因素。本文亦采用Demerjian等人(2012)提出的DEA-Tobit两阶段模型并借鉴张铁铸和沙曼 (2014) 、肖明和李海涛(2017)的研究,同时,考虑到中国会计处理的实际情况和数据的可获得性,根据我国国情进行一定的修正来衡量管理层能力。具体计算过程如下:

在第一阶段,本文按照公式(1)采用数据包络分析法分年度分行业计算各个公司的运营效率(Firm Efficiency) ,采用多阶段变动规模DEA模型计算,并选择投入导向。该模型假设,在年初给定一定资源的情形下,企业通过一年的努力,在这一年期内取得的经营成果。由于不同行业、不同资源投入的比例不同,因此,在计算各公司的投入-产出比率时按行业计算,要控制行业变量的影响,然后按行业将所得到的行业最高效率值作为该行业的基准进行标准化,得到一系列公司效率值。

首先采用数据包络分析软件MAX DEA7.0的CCR模型分年度分行业测算各个公司的运营效率。该模型可以简单理解为,短期内在企业资源耗费不变的情形下,获得最大生产经营成果。该DEA效率值(Firm Efficiency)的范围介于[0, 1]之间,投入-产出模型表述如下:

其中,产出变量为营业收入(Sale),是 DEA 分析中唯一一个产出变量,投入变量分别为营业成本(cost), 销售及管理费用(SG&A) 、固定资产净额 (PPE) 、研发支出(R&D), 商誉(Goodwill)和无形资产净额(Intangible)。营业收入、营业成本、销售及管理费用是本期末数据,无形资产净额、商誉、固定资产净额、研发支出是本期初数据。

由于投入产出变量的选择会直接影响上市公司的运营效率,因此对投入产出变量的选择非常慎重。公司进行生产经营所产生的最直接的产出就是企业收入,因此将营业收入作为唯一产出变量,同时进行投入变量的选择时综合短期和长期因素,既包括营业成本、销管费用, 这两个与当期收入水平存在直接相关关系的短期投入变量,也包括固定资产净值、无形资产净值、商誉净值和研发支出四个与当期收入不存在明显直接关系但是会从长远角度影响收入水平的长期投入变量。

在第二阶段,尽管生产效率值也可以作为管理层能力的替代变量,且已有学者在研究中采用(岳修奎等,2019)[30],但这种方法计算出的管理层能力指标会掺杂其他因素的干扰,导致变量的准确性和研究结果的可信度降低。需要剔除超出管理层能力以外的公司因素(如规模优势等)对运营效率的影响,按照公式 (2) 进行 Tobit 回归, 得到残差为管理者对公司效率的影响, 也就是管理者能力。Tobit 回归模型表示如下:

本文选取影响公司整体营运效率的特定因素包括以下五个方面:总资产规模(Size)、市场占有率(MS)、自由现金流 (FCF)、上市年限(Age)、公司多元化程度(DIVERS)、ΣYear是年度虚拟变量,反映年度固定效应, Σ Industry 是行业虚拟变量,反映行业固定效应。

年度虚拟变量主要用来控制宏观经济的影响,行业虚拟变量主要用来控制行业差异带来的影响。所谓虚拟变量,就是把原来的一个多分类变量转化为多个二分变量,总的来说就是, 如果多分类变量有 k 个类别,则可以转化为 k-1 个二分变量。本文提到的年度虚拟变量的具体计算为:2014-2018 年可转化为 4 个二分类的变量,即“2014”虚拟变量取值为 1 时,其余年份均为 0,“2015”虚拟变量取值为 1 时,其余年份均为 0,其余年份虚拟变量以此类推。行业虚拟变量的计算方法同理。上市公司所属的行业不同,会直接影响公司的运营效率,因此,在计算管理层能力时选择控制年度因素、行业因素。

以上所述因素对上市公司的运营效率具有显著影响,通过模型(2),用上市公司的特征因素对公司运营效率进行回归,在排除了公司特有因素规模、市场占有率、自由现金流、上市年限、最终控制人性质,以及货币政策、财政政策和产业政策等对企业运营效率的影响后, 管理层能力对企业运营效率产生的效应将进入残差项,残差项包含的信息就是管理层能力对企业运营效率的影响,即为管理层能力的度量。相关变量的名称及计量方法,详见表 1。

| 变量 | 变量名称 | 变量定义 |

|---|---|---|

| SIZE | 企业规模 | 以公司总资产的自然对数衡量 |

| MS | 市场占有率 | 以公司营业收入占所处细分行业营业收入总额的比例衡量 |

| FCF | 自由现金流 | 以公司自由现金流除以总资产衡量 |

| AGE | 上市年限 | 以上市年数的自然对数衡量 |

| DIVERS | 公司多元化程度 | 企业各部分收入的平方除以总收入的平方 |

| Year | 年度虚拟变量 | 运用 stata,所属年份取值为 1,其余年份均取值为 0 |

| Industry | 行业虚拟变量 | 运用 stata,所属行业取值为 1,其余行业均取值为 0 |

管理层能力计算使用变量的定义

3.4. 数据来源与样本筛选

本文所用指标的原始数据来自国泰安数据库(CSMAR)、锐思数据库,本文选取创业板上市公司 2014-2018 年五年的相关数据和信息为研究样本,在获取初始样本后,对样本进行了如下筛选:

- (1)

剔除当年上市的上市公司,因为管理者能力测度的指标要用到上年的数据。

- (2)

由于金融类上市公司与其他类型上市公司的信息披露标准存在较大差异,无法准确计算管理层能力,所以文章本处选择与大多研究保持一致,即删除金融类上市公司。

- (3)

剔除 ST 类以及财务数据严重缺失的上市公司。

- (4)

剔除样本量较少的教育及居民服务、修理和其他服务业两个行业的上市公司,因为在管理层能力的计算过程中需要分行业进行回归,需要保证足够的样本量。

最终,共有 300 个创业板上市公司纳入了研究的范畴,共得到 1500 个面板数据。本文使用 MAX DEA7.0 软件和 Stata 16.0 统计分析软件进行数据处理。

采用中国证监会于 2012 年最新修订的《上市公司行业分类指引》作为行业分类的标准, 剔除了可能影响实证结果的金融、保险业与样本量较少行业的上市公司,最终研究样本按行业划分为 13 类,如表 2 所示。

| 行业代码 | 行业名称 | 样本数量 | 所占比重 |

|---|---|---|---|

| A | 农、林、牧、渔业 | 25 | 0.02 |

| B | 采矿业 | 15 | 0.01 |

| C | 制造业 | 960 | 0.64 |

| D | 电力、热力、燃气及水生产和供应业 | 10 | 0.01 |

| E | 建筑业 | 15 | 0.01 |

| F | 批发和零售业 | 10 | 0.01 |

| G | 交通运输、仓储和邮政业 | 10 | 0.01 |

| I | 信息传输、软件和信息技术服务业 | 305 | 0.20 |

| L | 租赁和商务服务业 | 35 | 0.02 |

| M | 科学研究和技术服务业 | 35 | 0.02 |

| N | 水利、环境和公共设施管理业 | 45 | 0.03 |

| Q | 卫生和社会工作 | 20 | 0.01 |

| R | 文化、体育和娱乐业 | 15 | 0.01 |

数据样本的行业分布情况

4. 实证检验与分析

4.1. 上市公司运营效率描述性统计

本章基于 DEA 模型对创业板上市公司运营效率进行测算,选择 CCR 模型计算运营效率, 得到的是上市公司的综合运营效率,篇幅有限,详细数据见附表 1。关于上市公司运营效率估计结果的描述性统计分析信息,见表 3。依据表中内容可知,我国上市公司运营效率的平均值为 0.854,虽然这一数值并不低,但其平均产出水平还是和最佳产出水平间存在一定偏离,即上市公司的投入产出中还存在着较大改进空间。上市公司运营效率的中位数为 0.858, 而且其标准差也仅为 0.124,水平差异并不大。上市公司运营效率最小值为 0.25,最大值为1,这说明虽然上市公司运营效率整体差异并不大,但仍有少数公司的运营效率较低,同时, 也有少数公司的运营效率处于极佳水平。

| 变量 | 中位数 | 平均数 | 标准差 | 最小值 | 最大值 | 样本数 |

|---|---|---|---|---|---|---|

| FE | 0.858 | 0.854 | 0.124 | 0.25 | 1 | 1500 |

上市公司运营效率的统计分析结果

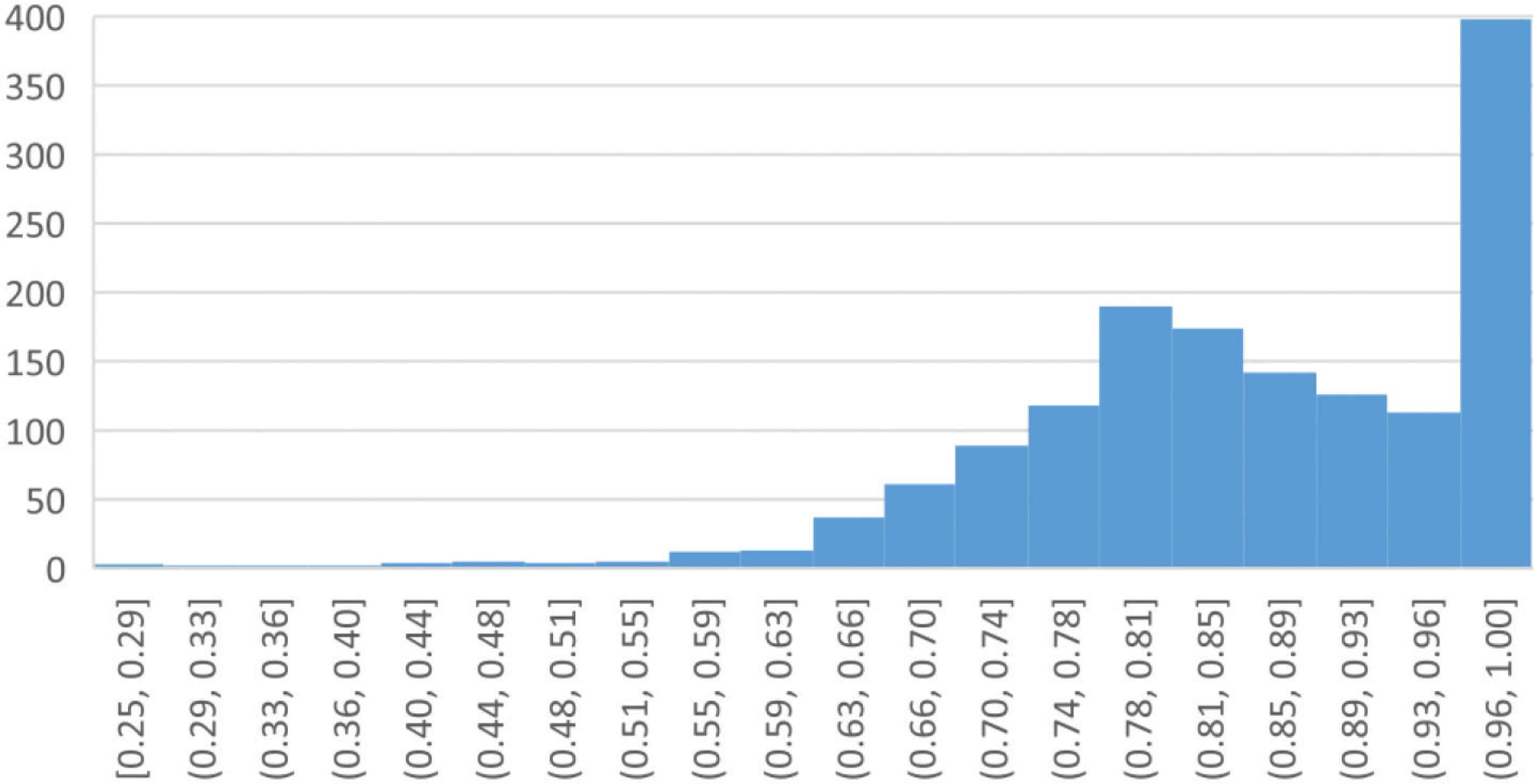

为了更直观地呈现上市公司运营效率的分布状况,本文绘制了上市公司运营效率的频数分布图,如图 1 所示。从图 1 可知,对于绝大多数上市公司而言,其运营效率值都分布于0.85 的两侧,仅有极少数上市公司运营效率值分布于 0.25 附近,这进一步印证了此前的分析结论,即对于绝大数上市公司而言,其平均运营效率约为 0.85,仅有极少数公司的运营效率值偏低。

创业板上市公司运营效率的频数分布图.

4.2. 上市公司管理层能力差异分析

4.2.1. Tobit 回归结果分析

研究结果发现,资产规模、市场占有率、自由现金流、上市年限、公司多元化程度对创业板上市公司运营效率的影响在统计上显著。因此,Tobit 回归方程成功剔除了超出管理层能力以外的公司因素对公司运营效率的影响,残差能准确反映管理层能力的大小。

模型回归结果表明,除上市公司年限外,其他均与公司运营效率呈正相关。上市公司年限与营运效率负相关,随着上市公司年限的增加,折旧成本越大,从而增大了运营成本,运营效率也越小。企业规模与运营效率显著正相关,表示企业规模越大,硬件和人力资源越完善,运营效率就越高;市场占有率与企业运营效率显著正相关,市场占有份额越大,企业经营、竞争能力就越强,获得比竞争对手更强的市场影响力,运营效率也相对较高;自由现金流与公司运营效率显著正相关,公司可利用的现金越多,越会加大生产投入,投入-产出比率也会提高;公司多元化程度越高,说明管理层能同时管理多项业务,增强公司竞争力表 4。

| fe | Coef. | Std. Err. | t | p > t |

|---|---|---|---|---|

| size | 0.0453362 | 0.005851 | 7.75 | 0 |

| ms | 0.3774359 | 0.069477 | 5.43 | 0 |

| fcf | 0.3174455 | 0.055065 | 5.76 | 0 |

| age | –0.090014 | 0.023662 | –3.8 | 0 |

| divers | 0.0443751 | 0.015054 | 2.95 | 0.003 |

| year_2 | –0.0279936 | 0.013077 | –2.14 | 0.032 |

| year_3 | –0.0018165 | 0.015592 | 2.12 | 0.0907 |

| year_4 | 0.0237775 | 0.018277 | 1.3 | 0.193 |

| year_5 | –0.0102274 | 0.02075 | 2.87 | 0.022 |

| industry_2 | 0.1434838 | 0.057472 | 2.5 | 0.013 |

| industry_3 | 0.0681127 | 0.058893 | 1.16 | 0.248 |

| industry_4 | 0.1385067 | 0.057374 | 2.41 | 0.016 |

| industry_5 | 0.1797663 | 0.063391 | 2.84 | 0.005 |

| industry_6 | 0.1314749 | 0.062756 | 2.1 | 0.036 |

| industry_7 | 0.2290961 | 0.081319 | 2.82 | 0.005 |

| industry_8 | 0.241252 | 0.072421 | 3.33 | 0.001 |

| industry_9 | 0.1811743 | 0.059521 | 3.04 | 0.002 |

| industry_10 | 0.0034389 | 0.066308 | 1.05 | 0.259 |

| industry_11 | 0.093948 | 0.057514 | 1.63 | 0.103 |

| industry_12 | 0.1570207 | 0.058935 | 2.66 | 0.008 |

| industry_13 | –0.0378795 | 0.060415 | –0.63 | 0.531 |

| _cons | 0.4013336 | 0.197071 | 2.04 | 0.042 |

p < 0.1,

p < 0.05,

p < 0.01.

注:回归结果数据由 Tobit 回归模型整理可得.

Tobit 模型回归结果

公司管理层能力的值域范围在-1 和 1 之间,篇幅有限,表 5 仅展示 2014 年的创业板上市公司的管理层能力,详细数据见附表 1。

| 名称 | MA | 名称 | MA | 名称 | MA | 名称 | MA | 名称 | MA |

|---|---|---|---|---|---|---|---|---|---|

| 特锐德 | 0.082 | 华谊嘉信 | 0.079 | 盈康生命 | –0.06818 | 易华录 | 0.178229 | 苏交科 | 0.021555 |

| 神州泰岳 | –0.042 | 三聚环保 | 0.043 | 宋城演艺 | –0.26948 | 佳讯飞鸿 | 0.160901 | 国瓷材料 | 0.058965 |

| 乐普医疗 | –0.109 | 当升科技 | –0.053 | 中金环境 | –0.22022 | 电科院 | 0.141099 | 安科瑞 | 0.033009 |

| 南风股份 | –0.091 | 数字政通 | 0.012 | 香雪制药 | –0.52393 | 千山药机 | 0.118242 | 飞利信 | –0.08507 |

| 探路者 | –0.203 | GQ 视讯 | 0.023 | 天舟文化 | –0.44611 | 东方电热 | 0.057555 | 朗玛信息 | –0.25825 |

| 莱美药业 | –0.036 | 国民技术 | 0.136 | 量子生物 | –0.00804 | 鸿利智汇 | –0.13093 | 利德曼 | 0.014701 |

| 汉威科技 | –0.199 | 思创医惠 | –0.023 | 世纪瑞尔 | –0.05327 | 金运激光 | –0.00033 | 荣科科技 | –0.10334 |

| 天海防务 | –0.204 | 数码科技 | 0.028 | 昌红科技 | –0.07474 | 银禧科技 | –0.01247 | 吴通控股 | –0.10671 |

| 安科生物 | –0.189 | 易成新能 | 0.028 | 科融环境 | –0.17388 | 科大智能 | 0.094654 | 蓝英装备 | –0.06913 |

| 立思辰 | –0.126 | 恒信东方 | 0.003 | 科泰电源 | –0.15672 | 正海磁材 | 0.119768 | 博雅生物 | –0.02895 |

| 鼎汉技术 | 0.049 | 奥克股份 | –0.136 | 安居宝 | –0.00903 | 光韵达 | –0.01028 | 三六五网 | –0.17562 |

| 华测检测 | 0.057 | 劲胜智能 | –0.112 | 神雾环保 | 0.059954 | 富瑞特装 | –0.10255 | 利亚德 | –0.12556 |

| 新宁物流 | 0.035 | 海默科技 | –0.108 | 恒泰艾普 | 0.144548 | 拓尔思 | –0.00868 | 蓝盾股份 | –0.12906 |

| 亿纬锂能 | 0.053 | 银之杰 | –0.168 | 振东制药 | 0.099095 | 永利股份 | 0.053204 | 三诺生物 | –0.16365 |

| 爱尔眼科 | 0.086 | 康芝药业 | –0.116 | 新研股份 | 0.166576 | 洲明科技 | 0.048296 | 富春股份 | –0.14475 |

| 北陆药业 | 0.067 | 荃银高科 | 0.165 | 秀强股份 | 0.102984 | 金城医药 | –0.01951 | 汉鼎宇佑 | –0.0414 |

| 网宿科技 | –0.114 | 长信科技 | 0.136 | 华中数控 | –0.01254 | 开尔新材 | –0.03061 | 长方集团 | 0.043062 |

| 中元股份 | –0.046 | 文化长城 | 0.086 | 雷曼光电 | –0.16172 | 方直科技 | 0.07636 | 聚飞光电 | 0.099747 |

| 硅宝科技 | –0.097 | 盛运环保 | 0.087 | 先锋新材 | –0.07544 | 上海新阳 | 0.097198 | 云意电气 | 0.035633 |

| 银江股份 | –0.145 | 金通灵 | 0.176 | 通源石油 | –0.30265 | 美晨生态 | 0.085261 | 远方信息 | 0.038118 |

| 大禹节水 | 0.075 | 科新机电 | 0.044 | 天瑞仪器 | –0.22308 | 冠昊生物 | –0.04959 | 慈星股份 | –0.0442 |

| 机器人 | 0.163 | 国联水产 | 0.100 | 东方国信 | 0.018412 | 飞力达 | –0.07795 | 中际旭创 | –0.06223 |

| 华星创业 | 0.132 | 华伍股份 | 0.064 | 迪威迅 | 0.054084 | 瑞丰光电 | –0.03794 | 宜通世纪 | –0.02826 |

| 红日药业 | 0.159 | 易联众 | 0.051 | 万达信息 | 0.053395 | 佳云科技 | –0.17173 | 任子行 | –0.05167 |

| 金亚科技 | 0.216 | 智云股份 | –0.050 | 天晟新材 | 0.108691 | 迪安诊断 | –0.20236 | 邦讯技术 | –0.13973 |

| 阳普医疗 | –0.093 | 高新兴 | –0.017 | 汉得信息 | –0.064 | 天玑科技 | –0.01542 | 天山生物 | –0.07507 |

| 宝通科技 | –0.143 | 精准信息 | 0.119 | 东富龙 | –0.07061 | 宝莱特 | 0.1179 | 戴维医疗 | 0.110522 |

| 金龙机电 | –0.083 | 双林股份 | 0.151 | 中电环保 | 0.033834 | 融捷健康 | 0.151948 | 掌趣科技 | 0.034064 |

| 同花顺 | –0.081 | 乐视退 | 0.127 | 智慧松德 | 0.01666 | 新开普 | 0.120442 | 晶盛机电 | 0.021794 |

| 中科电气 | 0.039 | 西部牧业 | 0.074 | 元力股份 | –0.00796 | 依米康 | 0.188776 | 珈伟新能 | 0.110122 |

| 超图软件 | –0.083 | 吉药控股 | 0.061 | 中海达 | –0.12223 | 初灵信息 | –0.26174 | 博晖创新 | –0.08394 |

| 新宙邦 | –0.091 | 新开源 | 0.031 | 腾邦国际 | –0.18562 | 金信诺 | –0.20574 | 麦捷科技 | –0.08084 |

| 数知科技 | –0.062 | 华仁药业 | 0.035 | 四方达 | –0.13688 | 卫宁健康 | –0.12979 | 海达股份 | 0.008366 |

| 九洲电气 | –0.097 | 向日葵 | –0.040 | 华峰超纤 | –0.1402 | 仟源医药 | –0.12781 | 硕贝德 | 0.05618 |

| 回天新材 | –0.149 | 万讯自控 | 0.084 | 佐力药业 | –0.08058 | 常山药业 | –0.02809 | 华灿光电 | 0.124425 |

| 星辉娱乐 | –0.005 | 顺网科技 | 0.114 | 捷成股份 | 0.072919 | 星星科技 | –0.1591 | 旋极信息 | 0.04373 |

| 赛为智能 | 0.190 | 中航电测 | 0.014 | 东软载波 | –0.02582 | 开山股份 | –0.22011 | 德威新材 | –0.05445 |

| 华力创通 | 0.149 | 长盈精密 | 0.082 | 力源信息 | –0.00825 | 精锻科技 | –0.05265 | 凯利泰 | 0.007714 |

| 台基股份 | 0.009 | 坚瑞沃能 | 0.035 | 通裕重工 | –0.00621 | 新天科技 | 0.020727 | 宜安科技 | –0.06742 |

| 天源迪科 | –0.116 | 嘉寓股份 | 0.149 | 永清环保 | –0.08247 | 新莱应材 | –0.06726 | 海伦钢琴 | –0.07786 |

| 合康新能 | 0.151 | 东方日升 | 0.086739 | 美亚柏科 | 0.027424 | 雅本化学 | –0.14174 | 苏大维格 | 0.177658 |

| 福瑞股份 | 0.145 | 瑞普生物 | 0.074095 | 神农科技 | –0.00513 | 巴安水务 | –0.35707 | 天壕环境 | 0.043534 |

| 世纪鼎利 | 0.111 | 经纬辉开 | 0.056357 | 维尔利 | –0.07809 | 隆华科技 | –0.19895 | 兆日科技 | –0.03229 |

| 三五互联 | 0.042 | 智飞生物 | 0.083516 | 科斯伍德 | 0.065024 | 佳创视讯 | –0.29528 | 迪森股份 | 0.007353 |

| 中青宝 | 0.168 | 亚光科技 | 0.03792 | 佳士科技 | 0.080301 | 通光线缆 | –0.03721 | 润和软件 | 0.157395 |

| 欧比特 | –0.077 | 汇川技术 | 0.109068 | 福安药业 | –0.39496 | 兴源环境 | 0.058533 | 科恒股份 | –0.05342 |

| 鼎龙股份 | –0.094 | 聆达股份 | 0.129614 | 长荣股份 | –0.10734 | 尔康制药 | 0.007182 | 麦克奥迪 | –0.09679 |

| 万邦达 | –0.093 | 锦富技术 | 0.109404 | 铁汉生态 | –0.0631 | 联建光电 | 3.66E–05 | 天银机电 | –0.11367 |

| 中创环保 | –0.148 | 泰胜风能 | 0.10479 | 纳川股份 | –0.04506 | 华宇软件 | 0.00747 | 联创股份 | –0.08632 |

| 万顺新材 | –0.179 | 新国都 | 0.117809 | 翰宇药业 | –0.18375 | 开能健康 | –0.02436 | 太空智造 | –0.1626 |

| 蓝色光标 | 0.103 | 英唐智控 | 0.125644 | 高盟新材 | 0.039489 | 和佳医疗 | 0.037235 | 红宇新材 | –0.00486 |

| 旗天科技 | 0.106 | 青松股份 | 0.17919 | 海伦哲 | 0.026708 | 阳光电源 | 0.018902 | 泰格医药 | –0.07329 |

| 中能电气 | –0.118 | 大富科技 | 0.023828 | 聚光科技 | 0.017611 | 梅安森 | 0.026251 | 长亮科技 | 0.06905 |

| 天龙集团 | –0.160 | 宝利国际 | –0.05924 | 舒泰神 | 0.14913 | 三丰智能 | 0.017033 | 金卡智能 | –0.02762 |

| 海兰信 | –0.185 | 信维通信 | –0.01432 | 天喻信息 | 0.207429 | 华昌达 | –0.06618 | 华鹏飞 | –0.18039 |

| 三川智慧 | –0.066 | 先河环保 | 0.12335 | 理邦仪器 | –0.11919 | 和晶科技 | 0.024886 | 永贵电器 | –0.11199 |

| 安诺其 | –0.149 | 晨光生物 | 0.125266 | 欣旺达 | –0.00934 | 紫天科技 | 0.050218 | 北信源 | –0.08451 |

| 南都电源 | –0.100 | 晓程科技 | 0.096873 | 青岛中程 | –0.07006 | 金明精机 | –0.00579 | 东土科技 | –0.13326 |

| 金利华电 | –0.084 | 和顺电气 | –0.01073 | 天泽信息 | –0.15363 | 三盛教育 | –0.07405 | 蒙草生态 | –0.14135 |

| 碧水源 | –0.055 | 沃森生物 | 0.133796 | 森远股份 | –0.12165 | 温州宏丰 | –0.05101 | 光一科技 | –0.12045 |

2014 年创业板上市公司的管理层能力(MA)

由于管理层能力是估计的残差,因此 2014-2018 年我国创业板上市公司管理层能力(Tobit 回归残差)平均值偏小,仅为-0.02,中位数为-0.02,最小值为-0.59,最大值为 0.25, 标准差为 0.12。这说明我国上市公司管理层能力存在较大差异,即不同公司的管理者利用既定资源创造收入的能力明显不同。不同公司的管理层能力必然会存在一定差异,本文从不同行业、不同规模、不同地区等三个角度来分析管理层能力的差异表 6。

| 变量 | 均值 | 中位数 | 最大值 | 最小值 | 标准差 | 样本量 |

|---|---|---|---|---|---|---|

| 管理层能力(MA) | –0.02 | –0.02 | 0.25 | –0.59 | 0.12 | 1500 |

注:由 Tobit 回归的残差结果整理可得.

管理层能力描述性统计

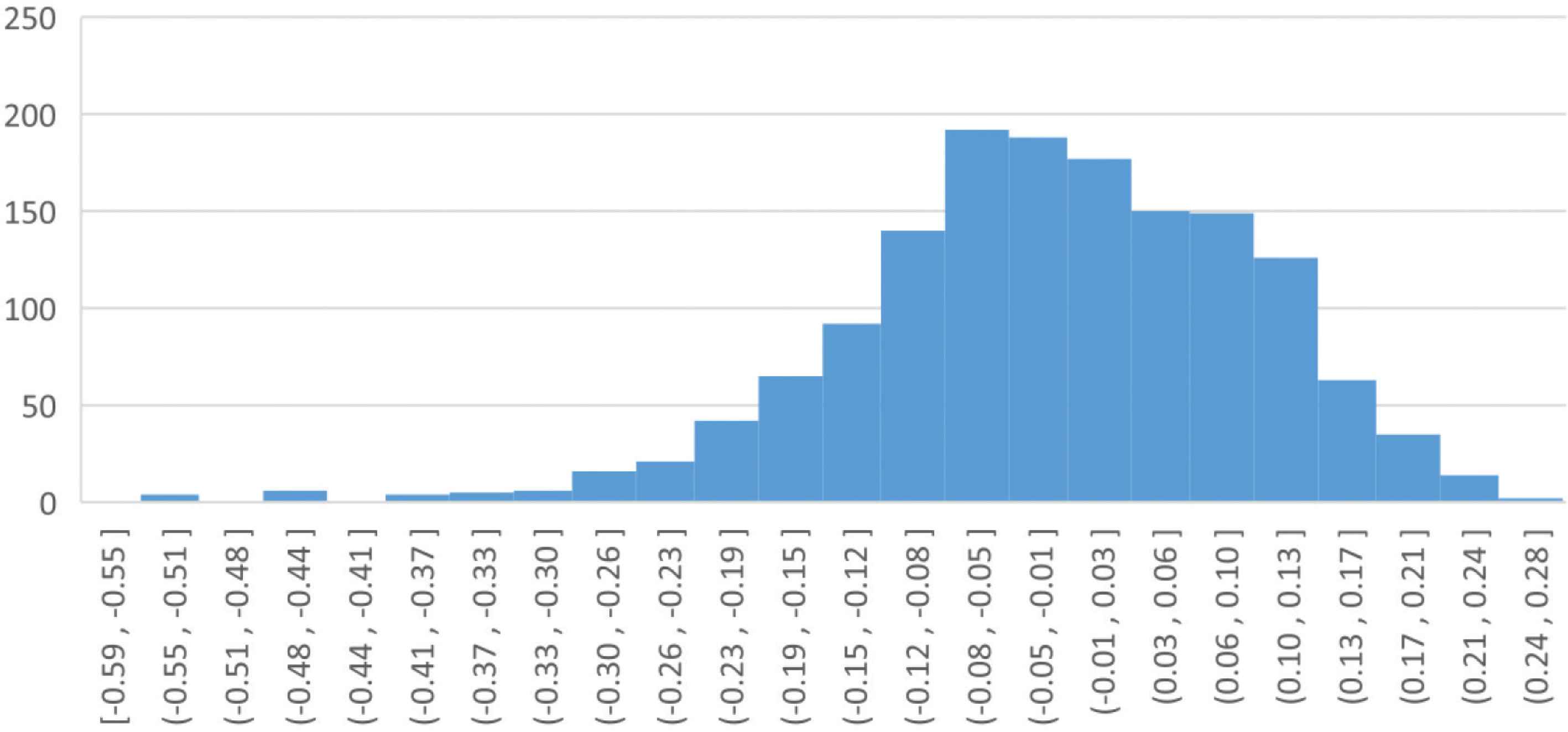

为了直观呈现创业板上市公司关于管理层能力的分布情况,本文绘制了管理层能力频数分布图,如图 2 所示。从图中可以看出,管理层能力频数分布直方图右偏,绝大部分上市公 司的管理层能力数值分布在 0 的附近,说明管理层能力整体而言偏低,且管理层能力相对低的企业多于管理层能力相对高的企业,且不同管理层能力水平上的公司数目存在较大差异。

创业板上市公司管理层能力的频数分布图.

4.2.2. 不同行业间管理层能力差异分析

根据中国证监会于 2012 年最新修订的行业分类标准,剔除了可能影响实证结果的金融、保险业与样本量较少行业的上市公司,最终研究样本共十三个行业门类。而在我国创业板上市的公司中,超过半数的企业都归属于制造业。因此,检验制造行业和非制造行业企业间管理层能力差异具有必要性。基于这一实证分析要求,文章本处将全部全样本划分为制造行业子样本和非制造行业子样本,并据此描述统计分析其管理层能力水平,详细分析见表 7。

| 行业名称 | 平均数 | 标准差 | 中位数 | 最小值 | 最大值 | 样本数 |

|---|---|---|---|---|---|---|

| 农、林、牧、渔业 | 0.021676 | 0.09885 | 0.022031 | –0.1603 | 0.2354 | 25 |

| 采矿业 | –0.03181 | 0.124512 | –0.02301 | –0.3027 | 0.1445 | 15 |

| 制造业 | –0.01665 | 0.114448 | –0.01415 | –0.524 | 0.255 | 960 |

| 电力、燃气及水生产和供应业 | 0.035476 | 0.110728 | 0.041661 | –0.1851 | 0.2071 | 10 |

| 建筑业 | 0.029501 | 0.087533 | 0.015647 | –0.0987 | 0.1485 | 15 |

| 批发和零售业 | 0.005252 | 0.072001 | –0.00211 | –0.0811 | 0.1256 | 10 |

| 交通运输、仓储和邮政业 | –0.04251 | 0.10742 | –0.00649 | –0.2702 | 0.0861 | 10 |

| 信息传输、软件和信息技术服务业 | –0.03233 | 0.127515 | –0.02376 | –0.5181 | 0.2438 | 305 |

| 租赁和商务服务业 | 0.005313 | 0.123306 | 3.66E–05 | –0.323 | 0.2102 | 35 |

| 科学研究和技术服务业 | –0.00334 | 0.111069 | –0.00628 | –0.2183 | 0.2028 | 35 |

| 水利、环境和公共设施管理业 | –0.07676 | 0.126398 | –0.05692 | –0.5855 | 0.1829 | 45 |

| 卫生和社会工作 | –0.04138 | 0.100515 | –0.0479 | –0.2766 | 0.1334 | 20 |

| 文化、体育和娱乐业 | –0.04613 | 0.155246 | –0.017 | –0.4461 | 0.179 | 15 |

不同行业管理层能力

依表可知,电力、热力、燃气及水生产和供应业的管理层能力排第一,建筑业的管理层能力紧跟其后,剩余行业的管理层能力排序分别为:农、林、牧、渔业;租赁和商务服务业; 批发和零售业;科学研究和技术服务业;制造业;采矿业;信息传输、软件和信息技术服务业;卫生和社会工作;交通运输、仓储和邮政业;文化、体育和娱乐业;水利、环境和公共设施管理业。从整体来看,制造行业上市公司管理层均值为-0.017,而非制造行业上市公司管理层能力均值为-0.026,可见制造行业上市公司管理层能力均值高于非制造行业样本公司管理层能力均值,且基于中位数的分析结论具有一致性。由此可见,同非制造行业企业相比, 制造行业企业的管理层能力较高。这可能是制造业上市公司大都是发展较为成熟的企业,拥有比较全面的制度流程,相对于其他行业企业,管理层做出错误决策而影响公司运营效率的可能性较小。

4.2.3. 不同企业资产规模间管理层能力差异分析

前期相关研究显示,上市公司管理行为与效果常常会与规模差异层面产生分异,所以接下来拟分析管理层能力与资产规模差异层面的差异性表现。本文以 2014-2018 年分行业公司资产规模的中位数为分组标准,高于行业年度中位数的样本分类为较大规模公司,而低于行业年度中位数的样本纳为较小规模公司,并且据此分别统计分析其管理层能力,以检验不同企业规模下管理层能力的差异性,详细数据见表 8。

| 样本量 | 均值 | 中位数 | 最小值 | 最大值 | 标准差 | |

|---|---|---|---|---|---|---|

| 大规模公司 | 800 | –0.014 | –0.011 | –0.553 | 0.247 | 0.117 |

| 小规模公司 | 700 | –0.024 | –0.023 | –0.593 | 0.250 | 0.118 |

不同规模下的管理

依表可知,大规模公司管理层能力均值为-0.014,而小规模公司管理层能力均值为-0.024, 可见大规模上市公司管理层能力均值高于小规模上市公司管理层能力均值,且基于中位数的 分析结论具有一致性。这在一定程度上说明公司规模越大,管理层能力越高。其中的原因可 能是规模较大的公司往往是行业中的引领者,更有实力和资源聘用能力较强的管理层,而能 力较强的人才也往往更倾向于选择规模较大的平台寻求职业发展。

4.2.4. 不同地区间管理层能力差异分析

在社会经济发展的过程中,由于自然资源禀赋的不同和受到历史、文化等方面的影响, 不同地区的经济发展水平必然会存在差异。而我国幅员辽阔,地理上自然环境的差异尤为明显,再加上不同地区战略布局和政策导向的不同,各个地区经济不平衡发展,存在较大差距。基于此,本文依据传统的地区划分方法,将上市公司所在注册地划分为东部、中部和西部三个地区。

从样本分布来看,注册地位于东部地区的样本有 1210 个,占比高达 80.7%,注册地位于中部地区的样本有 195 个,注册地位于西部地区的样本有 95 个,可见我国的上市公司主要集中在东部地区。因此,本文将依据公司注册地将全部样本划分为东部地区、中部地区、西部地区三组,旨在探究不同地区间管理层能力是否存在显著差异,详细数据见表 9。

| 样本量 | 均值 | 中位数 | 最小值 | 最大值 | 标准差 | |

|---|---|---|---|---|---|---|

| 东部地区 | 1210 | –0.013 | –0.005 | –0.46 | 0.255 | 0.118 |

| 中部地区 | 195 | –0.019 | –0.013 | –0.466 | 0.255 | 0.111 |

| 西部地区 | 95 | –0.034 | –0.0353 | –0.464 | 0.235 | 0.132 |

注:东部地区包含 11 个省市,具体为北京、天津、上海、辽宁、河北、江苏、浙江、福建.

不同地区管理层能力

山东、广东和海南;中部地区包括 8 个省份,具体为山西、吉林、黑龙江、安徽、江西、河南、湖北和湖南;西部地区包括 12 个省市自治区,具体为重庆、广西、四川、贵州、云南、陕西、甘肃、青海、内蒙古、西藏、宁夏和新疆。

依表可知,东部地区样本公司的管理层能力均值为-0.013,中部地区样本公司的管理层能力均值为-0.019,西部地区样本公司的管理层能力均值为-0.034,可见东部地区上市公司管理层能力高于中部地区以及西部地区的管理层的能力,且基于中位数的分析结论具有一致性。由此可见,在经济社会发展越为发达的地区,上市公司的管理层能力越高,可能是由于高水平的管理人才往往聚集在北京、上海、广东等经济发达的地区,这与东部地区人才密集的结构特征是一致的。

5. 结论

本文首先基于 DEA 模型,利用上市公司的投入、产出数据计算了上市公司的运营效率。在此基础上,将上市公司运营效率设定为被解释变量,在系统控制影响运营效率的除管理层能力外的诸多因素后,在残差项中捕捉管理层能力的信息。最终形成的主要研究结论可概括为如下两个方面:

第一,上市公司管理层能力的结果显示,我国上市公司管理层能力的平均值为-0.02, 而且,上市公司的管理层能力的标准差为 0.12,这意味着管理层能力在不同样本公司间的波动较大。管理层能力显著影响上市公司的运营效率,管理层所具有的经营管理能力越强,企业运营不足的程度就会越小,企业的运营效率也就越高。

第二,我国上市公司管理层能力表现出较强差异性。本文基于行业特征、规模特征和区域特征,对我国创业板上市公司管理层能力表现出的差异性进行分析。制造业样本公司的管理层能力高于非制造业样本公司的管理层能力;大规模公司的管理层能力高于小规模公司的管理层能力;相对于经济社会发展落后的中西部地区而言,东部地区样本公司的管理层能力相对更高,这些数据揭示的规律与我们的主观判断一致。

CONFLICTS OF INTEREST

The authors declare they have no conflicts of interest.

SUPPLEMENTARY MATERIAL

Supplementary data related to this article can be found at

参考文献

Cite this article

TY - JOUR AU - Feng Xia AU - Zhang Mu PY - 2020 DA - 2020/12/14 TI - Research on the Management Capability Measurement of GEM Listed Companies based on DEA Tobit Model JO - Journal of Risk Analysis and Crisis Response SP - 138 EP - 146 VL - 10 IS - 4 SN - 2210-8505 UR - https://doi.org/10.2991/jracr.k.201214.002 DO - 10.2991/jracr.k.201214.002 ID - Xia2020 ER -